“楊家有女初長成,養(yǎng)在深閨人未識。”

無論是消費場景貸,還是現(xiàn)金貸,消費金融服務提供商對逾期率諱莫如深。逾期率、壞賬率如同楊家女,被養(yǎng)在深閨大院之中。第一消費金融試圖從已發(fā)行ABS和已上市公司的月報、季報和年報中,一窺楊家女的真容。

銀行:信用卡逾期率超11%

在講逾期率和不良率之前,先根據(jù)國家行政法規(guī)明確銀行的逾期率和不良率定義。

根據(jù)銀監(jiān)會頒布的《貸款風險分類指引》第五條,“商業(yè)銀行應按照本指引,至少將貸款劃分為正常、關注、次級、可疑和損失五類,后三類合稱為不良貸款。

“正常:借款人能夠履行合同,沒有足夠理由懷疑貸款本息不能按時足額償還。

“關注:盡管借款人目前有能力償還貸款本息,但存在一些可能對償還產生不利影響的因素。

“次級:借款人的還款能力出現(xiàn)明顯問題,完全依靠其正常營業(yè)收入無法足額償還貸款本息,即使執(zhí)行擔保,也可能會造成一定損失。

“可疑:借款人無法足額償還貸款本息,即使執(zhí)行擔保,也肯定要造成較大損失。

“損失:在采取所有可能的措施或一切必要的法律程序之后,本息仍然無法收回,或只能收回極少部分。”

根據(jù)央行《貸款通則》第三十四條,“不良貸款系指呆帳貸款、呆滯貸款、逾期貸款。

“呆帳貸款,系指按財政部有關規(guī)定列為呆帳的貸款(第一消費金融注:見《金融企業(yè)呆賬核銷管理辦法(2013年修訂版)》之《附一 一般債權或股權呆賬認定標準及核銷所需相關材料》,呆賬一般是借款人破產、清算、死亡等等原因導致貸款徹底無法收回)。

“呆滯貸款,系指按財政部有關規(guī)定,逾期(含展期后到期)超過規(guī)定年限以上仍未歸還的貸款,或雖未逾期或逾期不滿規(guī)定年限但生產經(jīng)營已終止、項目已停建的貸款(不含呆帳貸款)。

“逾期貸款,系指借款合同約定到期(含展期后到期)未歸還的貸款(不含呆滯貸款和呆帳貸款)。”

第一消費金融選取了平安銀行(9.310, -0.21, -2.21%)信用卡和交通銀行(6.160, -0.04,-0.65%)信用卡作為案例進行分析。

交通銀行以其發(fā)行的信用卡產生的消費貸款作為基礎資產,發(fā)行了《交元2015年第一期信用卡分期資產支持證券》。在報告期為2016年7月17日至2016年8月17日這段時間,交通銀行信用卡貸款的不良率(第一消費金融注:本文不良率定義為逾期90天以上)為10%,而逾期率則高達13.36%。

相比于交通銀行,平安銀行的個人小額消費貸款的逾期率略低,但2015年度的逾期率也高達11.17%。

一般來說,銀行會發(fā)放信用卡的用戶,是央行征信系統(tǒng)覆蓋范圍內的人群。然而,信用良好、按時還款的用戶對銀行而言是導致其虧損的群體;保持較高欠款余額和持續(xù)繳納利息及滯納金的的少部分用戶才是信用卡的真正利潤貢獻者。這種盈利模式最終導致了銀行信用卡貸款的逾期率和不良率保持在較高水平。

在經(jīng)歷了多年的前期虧損后,持牌消費金融公司的盈利模式與銀行信用卡趨同。隨著銀行信用卡針對的用戶群體不斷下沉,持牌消費金融公司與銀行信用卡在業(yè)務上已經(jīng)呈現(xiàn)出一定程度的重疊。

持牌消費金融公司:盈利主要不靠利差

作為前期試錯最久和當下創(chuàng)造凈利潤能力最強的公司,捷信已經(jīng)與銀行信用卡業(yè)務開展同質化競爭。

據(jù)《捷贏2016年第一期個人消費貸款資產支持證券信用評級報告及跟蹤評級安排-大公國際》,“隨著股東增資逐步到位,捷信金融貸款業(yè)務快速拓展,營業(yè)收入持續(xù)大幅增長。2013~2015年,分別實現(xiàn)營業(yè)收入1.34億元、2.73億元和26.69億元,同比分別增長57.59%、104.03%和877.66%。從收入結構上看,消費貸款業(yè)務產生的手續(xù)費及傭金凈收入和利息凈收入是公司營業(yè)收入的主要構成。2013~2015年,手續(xù)費及傭金凈收入占捷信金融營業(yè)收入的比例分別為54.14%、54.01%和65.31%,是公司最主要的收入來源;利息凈收入在捷信金融營業(yè)收入的占比分別為29.61%、25.65%和29.45%,收入結構整體保持穩(wěn)定。”

根據(jù)天風證券測算,自2012年至2015年,捷信集團90日以上逾期的違約率分別為8%、12.2%、15.3%和10%。從前述大公國際和天風證券提供的數(shù)據(jù)來看,捷信逐漸放棄了靠利差盈利的模式,轉而學習信用卡的盈利模式,靠逾期產生的手續(xù)費和借款產生的傭金快速創(chuàng)造凈利潤。

從捷信發(fā)行的ABS《捷贏2016年第一期個人消費貸款資產支持證券》來看,捷信逾期率為9.28%。據(jù)大公國際提供的材料,“截至2015年末,捷信金融資產總額為156.35億元,所有者權益為18.21億元;貸款總額為140.31億元;不良貸款率為3.70%。”

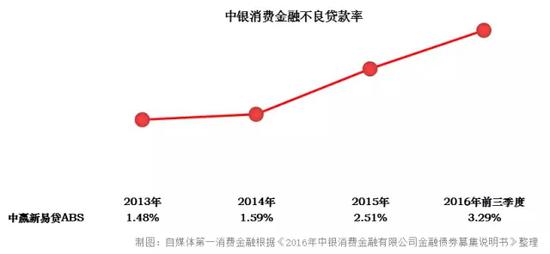

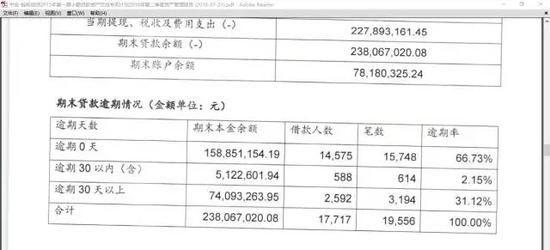

不像捷信那樣高調,但創(chuàng)造凈利潤能力同樣很強的中銀消費金融,在不良率控制方面比捷信要優(yōu)秀。2016年前三季度,中銀消費金融的不良率3.29%,低于捷信2015年末的不良率。

從銀監(jiān)會公布的數(shù)據(jù)來看,持牌消費金融公司的不良率上升速度較快,在2016年第三季度已經(jīng)達到4.11%,同比上升44%。

單從逾期率的控制來看,持牌消費金融公司并沒有顯示出優(yōu)越性。

2016年10月26日,36氪的文章《監(jiān)管層叫停,阿里京東之后,互聯(lián)網(wǎng)消費金融 ABS “一律不批”》在朋友圈刷屏。后來,36氪將這篇文章從官網(wǎng)刪除。此文全文通過發(fā)行ABS之難推銷中騰信。

從中騰信發(fā)行的《微貸信托受益權資產支持專項計劃》來看,中騰信2015年度的逾期率10%,不良率3.2%,與持牌消費金融公司不相上下。

2016年4月25日,宜人貸發(fā)行了一單ABS《中金-宜人精英貸信托受益權資產支持專項計劃》。據(jù)《中金-宜人精英貸信托受益權資產支持專項計劃計劃說明書》介紹,該專項計劃基礎資產為P2P平臺宜人貸的“宜人精英貸”債權。

中金公司沒有對外披露宜人精英貸逾期數(shù)據(jù)。據(jù)中信證券(16.310, -0.27, -1.63%)《非銀行金融行業(yè)財富管理深度調研之宜人貸(YRD):剛兌難以打破,失業(yè)率上升是主要風險》,“逾期90 天以上才計提壞賬。和失業(yè)率具有相關性。最高的貸款違約率約為10-12%”。

據(jù)宜人貸最新財務數(shù)據(jù),截止2016年12月31日,宜人貸2015年促成的A、B、C、D借款的累計壞賬率分別是5.1%、6.6%、8.2%和6.7%。

據(jù)宜人貸客服信息,宜人貸收入主要分成向借款人收取的平臺手續(xù)費和向出借人收取的服務費,跟銀行信用卡和持牌消費金融公司盈利模式一致,所以壞賬率較高且持續(xù)增加。

持牌消費金融公司發(fā)行的ABS確實在利率上面更低一些,具有資本成本優(yōu)勢,比如中騰信的優(yōu)先級資金成本中的利息有7.2%,宜人貸的優(yōu)先A1級成本為5.2%,而捷信的優(yōu)先A檔、優(yōu)先B檔成本分別為3%、3.6%。據(jù)測算,持牌消費金融公司的ABS利息成本一般在5%左右。

螞蟻金服逾期率33。27%

京東白條號稱是業(yè)內第一款互聯(lián)網(wǎng)消費金融產品。

根據(jù)《白條(京東金融)信用賒購服務協(xié)議》,京東白條提供的是信用賒購服務,“指京東網(wǎng)站為符合條件的用戶根據(jù)京東所提供的‘先購物、后付款’的信用賒購方式的平臺服務。‘賒購方式付款’指用戶在京東消費時,可依據(jù)京東平臺規(guī)則及相應申請流程,享受由京東提供的相應的延后付款或分期付款的付款方式。”

2015年9月15日,《京東白條應收賬款債權資產支持證券》發(fā)行成功。2017年1月16日至2月15日期間,京東白條不良率為3.56%,低于捷信消費金融。

京東2016年1月26日發(fā)行的ABS顯示,2017年1月26日至2月26日期間,白條的逾期率達到6.7%的歷史新高。

相比于京東白條,螞蟻金服發(fā)行的ABS在信息透明度上非常差,一般不對外披露花唄和借唄相關信息。

據(jù)《德邦花唄第A期消費貸款資產支持專項計劃【第二期】》,2016年7月1日至2016年9月30日期間,螞蟻花唄的逾期率為2.54%,不良率為0.41%,似乎比較樂觀。由于螞蟻金服一般不連續(xù)披露信息,花唄的逾期率和不良率隨著時間的變化情況不詳,但可以從螞蟻金服發(fā)行的小額貸款ABS來一窺究竟。

據(jù)《中金-螞蟻微貸2015年第一期小額貸款資產支持證券專項計劃》相關資料,該專項計劃的基礎資產系指計劃管理人(第一消費金融注:指中國國際金融股份有限公司)利用專項計劃資金,自專項計劃設立日(含該日)起,向原始權益人(第一消費金融注:重慶市阿里巴巴小額貸款有限公司)購買的符合合格標準的小額貸款資產。阿里小貸的小額貸款資產系指在其日常經(jīng)營活動中基于阿里巴巴、淘寶、天貓平臺向借款人提供小額貸款融資服務,從而向借款人實際發(fā)放的人民幣貸款而合法享有的債權。

阿里小貸對逾期率及不良率的定義:

逾期率計算公式為:逾期余額(逾期天數(shù)≥1的余額)÷總余額

不良率計算公式為:不良余額(逾期天數(shù)≥30的余額)÷總余額

該材料公布的阿里小貸的逾期率和不良率分別為1.09%和1.27%。實際上,2016年6月1日至2016年6月30日期間,前述ABS顯示螞蟻微貸小額貸款逾期率達到了驚人的33.27%。

據(jù)立信出具的《中金-螞蟻微貸2015年第一期小額貸款資產支持證券專項計劃清算審計報告》,截止提前分配基準日2016年8月26日,尚未收回信貸資本金金額為1.38億元,該部分未變現(xiàn)的信貸資產已全部分配給次級資產支持憑證持有人重慶阿里巴巴小額貸款有限公司。

阿里有中國最多的電商數(shù)據(jù),所以做大數(shù)據(jù)征信,然后用于信貸領域,能有效降低逾期率——長久以來,不明真相的吃瓜群眾和媒體的這個假設,常常被當做理所當然的結論廣泛使用。螞蟻微貸極高的逾期率無情地粉碎了人們對大數(shù)據(jù)當下應用的迷信,證明通過大數(shù)據(jù)降低逾期率依然處于初級階段,前路茫茫。

業(yè)內人士向第一消費金融表示,中國的消費信貸尚未經(jīng)歷過完整的經(jīng)濟周期洗禮。隨著消費信貸業(yè)務的規(guī)模不斷擴大,壞賬率將不可逆轉地整體提升。從短期來看,消費金融公司致勝在場景、資金和風控;而從長遠來看,場景和資金對于企業(yè)的生死存亡的影響或許遠被高估(比如螞蟻金服對商戶的貸款高逾期率實際上證偽了場景和大數(shù)據(jù)在當下對于信貸效力),而通過風控控制好壞賬率才是遭遇大的下行周期依然頑強地活下去的唯一通途。

進入【新浪財經(jīng)股吧】討論