從上門保潔到上門整理收納、從上門清洗家電到維修智能設備;未來,年輕人“上門代廚”,老年人“上門護理”——隨著居民生活水平的提高,到家服務正在不斷升級擴容。受益于居民消費水平的提高以及移動互聯網和在線支

|

|

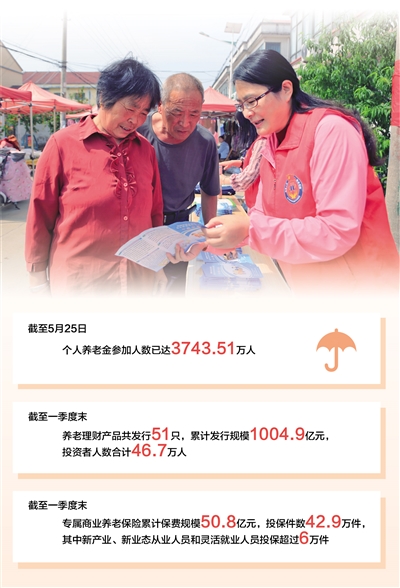

在江蘇省連云港市贛榆區的鄉村集市上,當地人力資源和社會保障部門和區農商行組織開展養老保險政策宣傳活動。 |

二十屆中央財經委員會第一次會議強調,要實施積極應對人口老齡化國家戰略,推進基本養老服務體系建設,大力發展銀發經濟,加快發展多層次、多支柱養老保險體系,努力實現老有所養、老有所為、老有所樂。

為更好滿足人民群眾多樣化的養老保障需求,我國出臺多項政策,加快以個人儲蓄性養老保險和商業養老保險為主的養老“第三支柱”建設。這些政策成效如何?做強“第三支柱”還需在哪些方面發力?記者進行了采訪。

稅惠政策效能釋放,個人養老金開戶規模穩步增長

家住北京市朝陽區的市民王真彩,最近在北京銀行客戶經理指導下,開通了個人養老金賬戶。

“工作人員把政策講解得很清楚,個人養老金賬戶能享受稅收優惠,這一點很吸引我。”王真彩說。

“身邊的朋友去年底在銀行開通賬戶,一次性繳存1.2萬元,今年匯算清繳中就享受了1000多元的稅收優惠。”上海市的闞先生目前年收入20萬元左右,他正計劃每年按個人養老金繳費上限繳存。

去年11月,我國正式啟動個人養老金制度,在36個先行城市或地區試點。作為我國養老保險體系“第三支柱”的重要組成部分,個人養老金開戶規模穩步增長,運行平穩有序。數據顯示,截至5月25日,個人養老金參加人數已達3743.51萬人。

隨著我國人口老齡化程度加深,實施個人養老金制度對于滿足人民群眾多樣化養老需求,促進經濟社會持續健康發展具有重要意義。其中,稅收優惠成為引導民眾參與個人養老金制度的重要舉措。根據政策安排,對個人養老金實施遞延納稅優惠政策。對繳費者按每年1.2萬元的限額予以稅前扣除,對賬戶資金的投資收益不征稅,領取時按3%較低稅率征稅。

“領取收入的實際稅負下降,相當于國家用真金白銀提高居民受惠程度,引導大家為自己增加養老保障。”北京國家會計學院財稅政策與應用研究所所長李旭紅說。

“個人養老金制度落地實施以來,開戶人數穩步增長,準入金融產品數量越來越多,開局良好,積累了有益經驗。”中國郵政儲蓄銀行研究員婁飛鵬認為,隨著經濟發展、個人收入增長以及居民養老意識提升,有關政策效能將持續釋放,“第三支柱”個人養老金的發展潛力巨大。

人力資源和社會保障部養老保險司相關負責人表示,將結合先行城市或地區情況,進一步完善個人養老金配套政策,吸引更多人參與并適時推廣。

養老金融產品“貨架”日益豐富,滿足多層次多元化養老保障需求

在稅收等政策推動“第三支柱”加快發展的同時,各類金融機構也在養老領域積極發力,創新產品和服務,以更高質量的供給滿足不同群體多樣化、差異化的養老需求。

——多類機構齊參與,養老金融服務更豐富。

“我比較注重養老資產合理搭配,期望獲得長期穩健收益,讓‘養老錢包’越來越厚實。今年,在投保養老保險產品的基礎上,我還通過個人養老金資金賬戶選購了一家銀行理財子公司的養老理財產品。”河南省鄭州市的金融從業者楊朋飛說。

近年來,養老理財產品開啟試點工作,有關金融機構發揮專業優勢,創設符合長期養老需求和生命周期特點的養老理財產品。截至今年一季度末,養老理財產品共發行51只,累計發行規模1004.9億元,投資者人數合計46.7萬人。

養老基金產品、特定養老儲蓄、養老消費集合資金信托計劃……不同類型的金融機構積極開展養老金融業務,產品“貨架”日益豐富。“推動銀行、保險、信托、基金等不同類型金融機構發揮各自優勢,持續豐富養老金融產品供給,有利于更好滿足消費者多樣化的養老需求。”中國社科院保險與經濟發展研究中心副主任王向楠說。

——推出專屬新產品,滿足靈活就業人員等群體養老保障需求。

今年初,福建省廈門市市民張東旭看中了一款專屬商業養老保險產品。“有保底收益,能終身領取,可以不定期靈活繳費;手頭寬裕時可以多繳,資金緊張時可以暫時不繳。”張東旭說。

根據政策,2021年6月,浙江省和重慶市開展專屬商業養老保險試點;2022年3月1日,試點區域擴大到全國范圍。

專屬商業養老保險投保“門檻”低,繳費靈活,保障功能強。投保人可選擇月繳、年繳、躉繳,個人經濟緊張期間可暫停繳納;賬戶采取“保證+浮動”的收益模式,可選擇穩健型、進取型等不同投資組合。同時,金融機構讓利于民,賬戶管理費用低于在售的其他商業養老保險。對新產業、新業態的從業人員和靈活就業人員來說,該險種為增添養老保障提供了新選擇。

專屬商業養老保險逐漸為市場所認可。截至今年一季度末,該險種累計保費規模50.8億元,投保件數42.9萬件,其中新產業、新業態從業人員和靈活就業人員投保超過6萬件。

根據監管要求,保險公司可以委托符合規定的銀行、中介機構,或者通過自營網絡平臺、委托中介機構的自營平臺宣傳和銷售專屬商業養老保險。此外,自2023年7月1日起,監管部門對專屬商業養老險保險條款和費率將由審批制改為統一實行備案管理。專家預計,下半年,專屬商業養老保險產品數量將進一步擴容,產品多樣性持續增強。

——保險責任能轉換,擴大長期護理保險覆蓋面。

黨的二十大報告提出,建立長期護理保險制度。長期護理保險是為社會個體在因年老、疾病或傷殘而失去工作或生活能力的時候,提供基本的生活照料及醫療護理保障服務的社會保險制度,被稱為在養老、醫療、工傷、失業、生育等5項社會保險之外的“社保第六險”。截至2022年底,長期護理保險參保人數達到1.69億,累計有195萬人享受待遇,年人均支出1.4萬元。

提升長護險支付能力,商業保險大有可為。近日,應監管部門自今年5月1日起開展人壽保險與長期護理保險責任轉換業務試點的要求,國壽壽險、人保壽險等公司陸續啟動壽險保單責任轉換為長期護理保險責任業務——在投保人提出申請的情況下,保險公司將處于有效狀態的人壽保險保單中的身故或滿期給付等責任,通過一定責任轉換方法轉換為護理給付責任,支持被保險人在因特定疾病或意外傷殘等原因進入護理狀態時提前獲得保險金給付。

“充分利用存量壽險產品開展轉換業務,有利于在短時間內有效提升長期護理保險供給能力,更充分地滿足百姓長期護理需求。”王向楠說,商業機構在這一領域要加快創新,積極作為,有效補充政策性長護險尚未覆蓋的需求。

進一步優化制度供給,在規范前提下進行創新

黨的二十大報告提出,發展多層次、多支柱養老保險體系。

采訪中,多位專家表示,實施積極應對人口老齡化國家戰略,更好實現“老有所養”,需要進一步優化制度供給,持續做強“第三支柱”。

“應提升政策效能,幫助更多群體加強養老保障。”中國人民大學教授董克用舉例說,農村進城務工人員加入了城鄉居民基本養老保險,但從保障水平看仍有提升空間。未來,應創新相關機制,吸引長期進城務工群體更積極地參與到“第三支柱”當中。

“對金融管理部門而言,要優化完善監管舉措,促進養老‘第三支柱’規范發展。”北京大學經濟學院風險管理與保險學系主任鄭偉說,商業養老保險發展要始終在規范的前提下進行創新,確保資金安全、穩健增值。“在積累期,要對公眾參與商業養老保險提供適當激勵,降低交易成本,提升產品性價比;在領取期,重點是要為消費者提供長期穩健保障,更大力度鼓勵發展能夠終身領取的產品。”

“對產品供給而言,沒有‘最好的’,只有‘最適合’。每個消費者的年齡階段、家庭情況、財富狀況、風險偏好等各有不同,養老投資需求也因而千差萬別。”董克用說,對各類金融機構而言,這既在差異化、精準化地進行產品設計方面提出挑戰,也帶來巨大市場機遇和發展空間。金融機構應及時了解不同客戶群體實際需求,有的放矢進行產品設計。

對部分客戶來說,金融產品條款往往具有一定專業性,有的甚至復雜難懂,影響消費意愿甚至埋下營銷誤導隱患。對此,業內人士建議,金融機構應加強養老產品的“適老化改造”,在合規前提下優化產品推介信息。同時,營銷人員也要提升服務能力,幫助不同客群選購合適的產品。

“金融機構應通過多種渠道加強相關政策宣介,幫助消費者更好理解政策、準確認識產品。同時,按照監管要求,加強營銷隊伍建設,不斷優化投保流程,提升產品可得性。” 平安養老險黨委書記、董事長甘為民說。