任澤平:央行下場借債的原因、方式與影響

廣告

文:任澤平團隊

事件

7月1日,中國人民銀行公告“為維護債券市場穩健運行,在對當前市場形勢審慎觀察、評估基礎上,人民銀行決定于近期面向部分公開市場業務一級交易商開展國債借入操作”。

導讀:當前受制于經濟需求不足、預期偏弱、供給偏慢等原因,即使央行多次喊話,長期債券收益率一路下行。

央行預告下場借債,后續可能賣出,旨在引導債市收益率回歸合理區間,防止資金抱團和過度交易引發的踩踏風險。

我們認為央行下場借債主要是宏觀審慎調控、維護市場穩定的行為,不代表貨幣政策收緊或轉向。

當前債市過熱,本質上仍是經濟預期偏弱的抱團避險行為。央行借券賣出可緩一時之急,但治標不治本,需要從基本面上扭轉市場預期,提振信心。

當前中國經濟宜擴大需求、降低實際利率、放松管制、提振預期,進而推動經濟走向復蘇。

正文

1 背景:防風險、保匯率

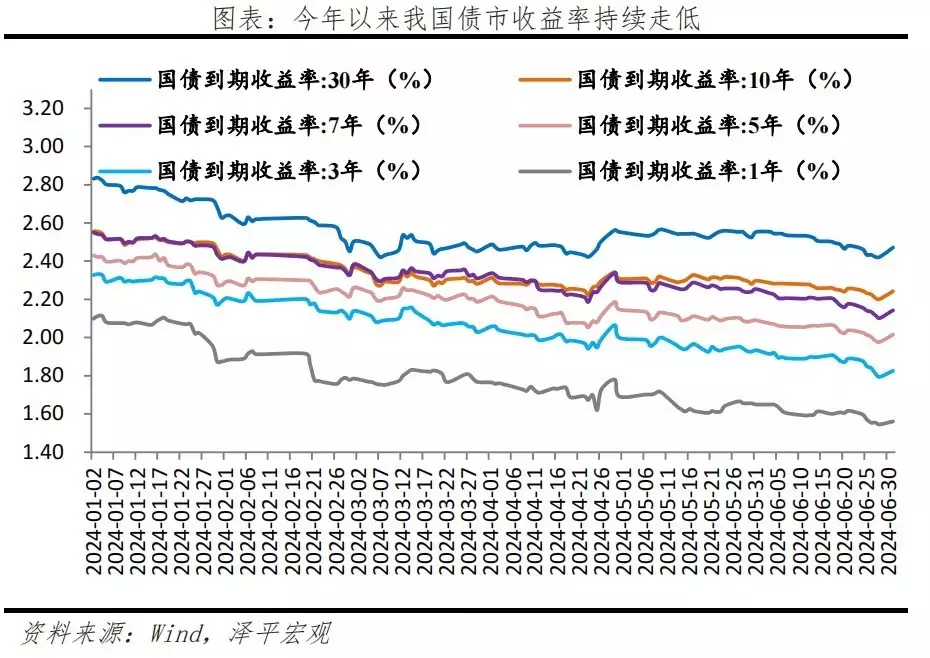

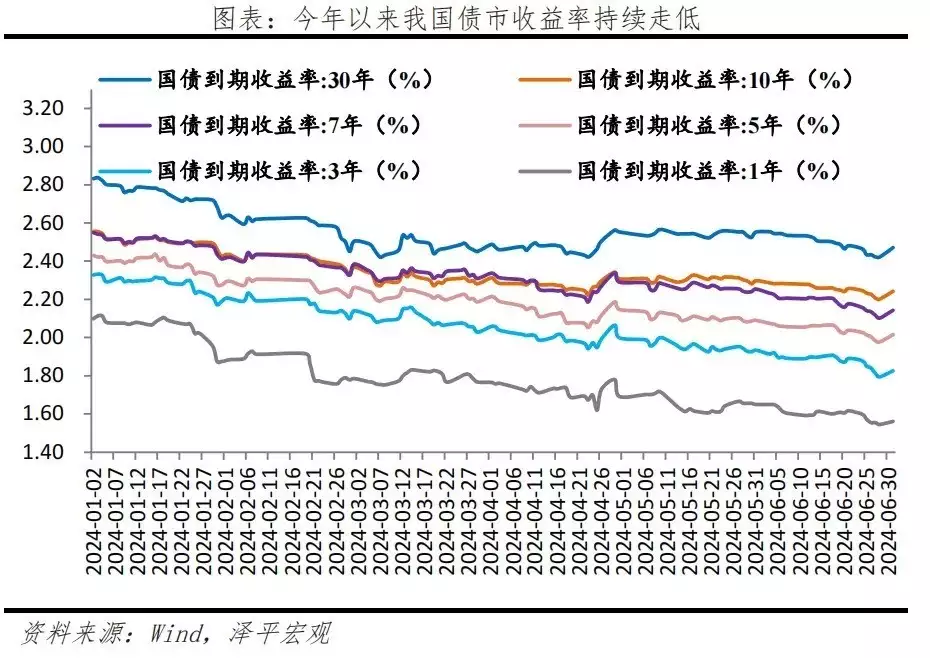

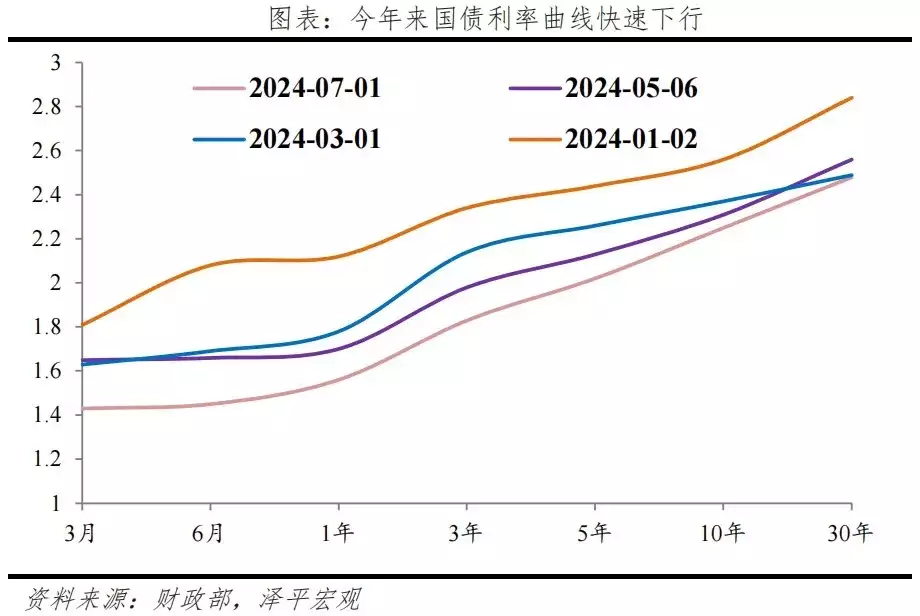

今年以來債券收益率不斷走低,央行多次喊話效果不佳,親自下場,防止市場過度交易風險。經濟學上,長期國債收益率代表投資者對長期經濟基本面的預期。今年以來,受制于經濟需求不足、預期偏弱、供給偏慢等原因,長期債券收益率一路下行。截至6月末,30年期、10年期國債收益率分別下降40BP、35BP至2.2058%、2.4282%,50年期國債收益率也一度破2.5%,脫離經濟增速中樞。

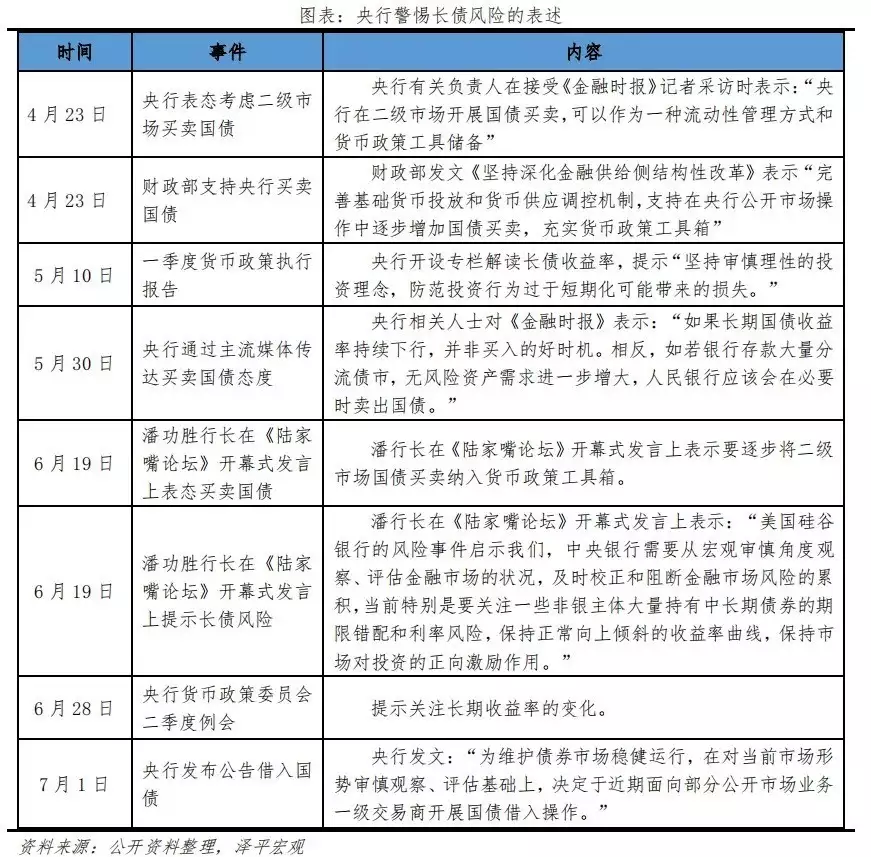

央行4月以來多達7次警惕債市長端利率風險,如今親自下場為債市降溫,有三點考慮:

一是遏制利率下行趨勢,避免重現“硅谷銀行”市場踩踏和流動性風險。當前市場上呈現“資產荒”格局,中小銀行放貸難、基金、理財等在市場缺乏優質資產的情況下抱團購買長期國債,加劇資產負債錯配風險和流動性風險,一旦出現風吹草動,機構容易集中交易,引發市場踩踏和流動性風險,這正是美國硅谷銀行事件的深刻教訓。

二是暢通貨幣政策傳導渠道,穩定市場預期。長期債券收益率是貨幣政策重要傳導渠道之一。債市利率曲線過于平坦,將大大削弱導致貨幣政策傳導效果;若進一步出現利率曲線倒掛,將惡化市場對長期基本面預期。抬高長債利率,使之與經濟潛在增速相匹配,是完善央行流動性管理工具箱、提高貨幣政策傳導效率、構建利率走廊的重要舉措。

三是降低中美利差,緩解匯率壓力。在美國加息周期背景下,中美利差長期倒掛,而近期我國債市利率下行使得倒掛程度再度加深,6月6日至6月30日,10年中美利差從200BP升至216BP,30年中美利差從188BP升至208BP,給匯率帶來一定壓力。抬高長債利率可以降低中美利差,緩解匯率貶值壓力。

2借券賣出,提振長期債券收益率

央行借入國債只是第一步,未來可能賣出,類似股市“融券賣出”效果。當債券市場出現非理性抱團、長期國債收益率過低時,央行先借入國債再賣出,增加國債供給,進而壓低債券價格。給過熱的債市降溫,有助于糾正市場非理性抱團行為,避免市場出現劇烈波動。

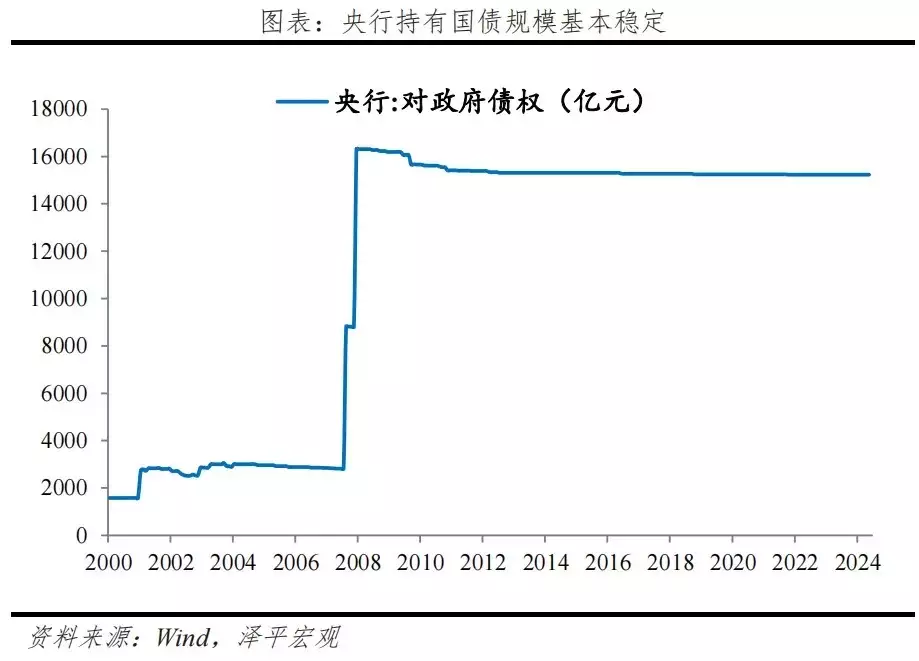

方式上,央行之所以采用借券賣出的方式,主因央行持有國債規模不足。通過2024年2月央行披露的資產負債表,央行當前持有中央政府債券余額為1.52萬億元,占央行總資產比重為3.54%,占存量國債規模5%。國債比較低、規模較小,如果直接賣出對市場的影響能力有限。

從操作標的上看,預計以10年期及以上長期國債為主要操作品種。央行下場借債并非是要收緊流動性,而是擔心長債收益率過低引發踩踏風險,因此旨在扭曲長期債券收益率曲線。央行目前國債持倉中,88%為07年發行的特別國債及17、22年到期續發,以中短期國債為主,若要影響長期國債收益率,大概率要借入10年期、30年期國債。

從規模來看,預計實際操作規模有限,重在警示效果。加強預期引導。5-6月國債日均交易量達2998.19億元,其中 10年期以上國債日均交易量為1792.73億元,若央行融券賣出規模較低,則難以對債市交易形成明顯沖擊;若融券賣出規模較高,可能誘發流動性收緊風險,并非央行本意。因此我們認為,實際操作規模有限,必要時起到敲打市場的警示效果。

3影響:債市回調、提振匯率,對股市影響有限

一是釋放強烈預期信號,防止非理性預期的自我強化,防范系統性風險。本次央行借入國債釋放強烈市場信號,提示市場針對長期利率上行應該保持相對理性,提前緩釋部分風險,不可盲目拉長久期。長期利率有望在適度上行后企穩。

二是債市短期回調,效果持續性仍待檢驗。公告發布當日央行10y和30y國債價格出現明顯下跌,國債期貨同步走弱,單日30年期、10年期主力合約報跌幅分別達1.06%、0.37%。但7月2日10年期和30年期國債活躍券利率再次轉為下跌,短期波動性較大。

三是對股市影響有限。有觀點認為央行此舉將倒逼資金從債市轉移到股市,從而提振股市預期。我們認為影響有限,主因資金存量博弈,債市收益率走高,可能會拖累股市無風險利率水平。7月2日A股3000點附近徘徊擾動但整體表現較弱。股市指數收盤漲跌不一,上證指數微漲0.08%,深證成指創業板指有所下跌。

四是提振匯率。7月2日中美即期匯率收盤價上浮30個基點。長期利率的穩定利于減緩國內外利差持續擴大,防范匯率的進一步下跌。

4 展望:央行下場借債不改貨幣政策基調,根本是要推動經濟復蘇

我們認為央行下場借債主要是宏觀審慎調控、維護市場穩定的行為,不代表貨幣政策收緊或轉向。當前債市過熱,本質上仍是經濟預期偏弱的抱團避險行為。央行借券賣出可緩一時之急,但治標不治本,需要從基本面上扭轉市場預期,提振信心。央行Q2貨幣政策例會表示,精準有效實施穩健的貨幣政策,更加注重做好逆周期調節,未來仍有降準降息必要。

長債利率的回溫歸根結底是要推動經濟復蘇,降息依舊有一定的必要性。當前貨幣政策面臨多重制約,需要穩定中長期國債收益率向上、推動銀行凈息差在合理范圍、防范匯率進一步超調下跌。為保護短期更加急切的金融和外匯體系穩定,采取了借債拋售以換取合理的利率空間,預防金融風險傳導造成系統性風險下的衰退。但降低實際借貸成本、刺激實體活力依舊是基本面長期更加需要的支持手段。通脹不及預期下只有進一步降息才能更快推動實際利率的下降,助力經濟復蘇進入快車道。

未來國債買賣作為貨幣政策工具的作用將進一步增強。2024年6月19日,央行行長潘功勝陸家嘴論壇上指出,“央行通過在二級市場買賣國債投放基礎貨幣的條件逐漸成熟…未來逐步將二級市場國債買賣納入貨幣政策工具箱”。當前高質量發展要求下貨幣政策避免大開大合,為了增強基礎貨幣投放方式的多功能性,國債買賣的作用將進一步增強。一方面便于支持財政政策的實施,也有利于促進宏觀政策有效傳導。預計年內央行有可能再次通過公開市場操作中購買國債,部分替代MLF等工具來投放基礎貨幣,央行操作對國債二級市場的影響也將進一步增強。

- 油價跌勢“崩盤”!11月24日調整后92號汽油,11月25日麥價如何?

- 點燃數字引擎!2024滬港數字經濟協同高質量發展論壇在江橋舉行

- 順豐沖刺港股IPO,10月旺季營收勁增高達241億元

- 因提供誤導性信息,聯儲證券經紀人被罰!3家券商經紀業務5天共收5張罰單

- 世界鋼鐵協會:10月全球粗鋼產量為1.512億噸 同比提高0.4%

- 臨高開展創業成果展示交流會

- “持續是一種信仰”中國太保壽險2024年藍鯨協會年度峰會圓滿召開

- 業績增速連年下降,航空工業、中國電科的供應商今日申購 | 打新早知道

- 助力中小企業加快對接資本市場,“文化+科技”行業最新政策培訓會舉辦

- 人保健康:因傭金數據不真實等被罰22萬元,年內收多張罰單