全球金融觀察|強(qiáng)勢美元風(fēng)暴“熄火”,背后有何玄機(jī)?

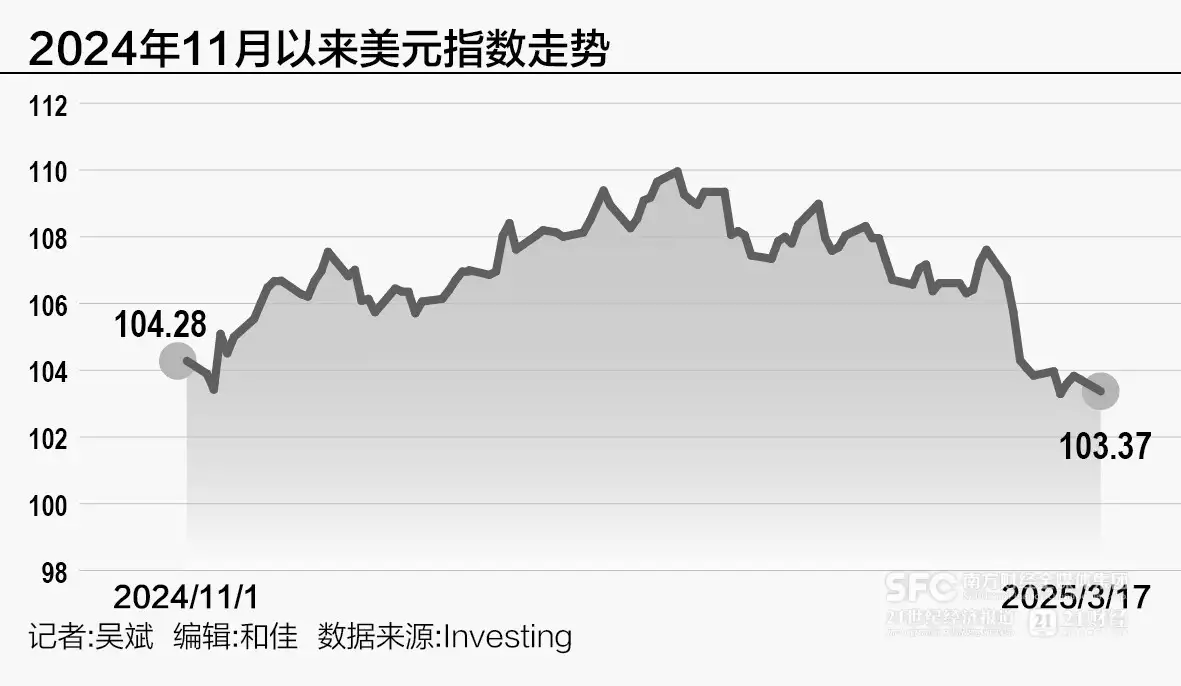

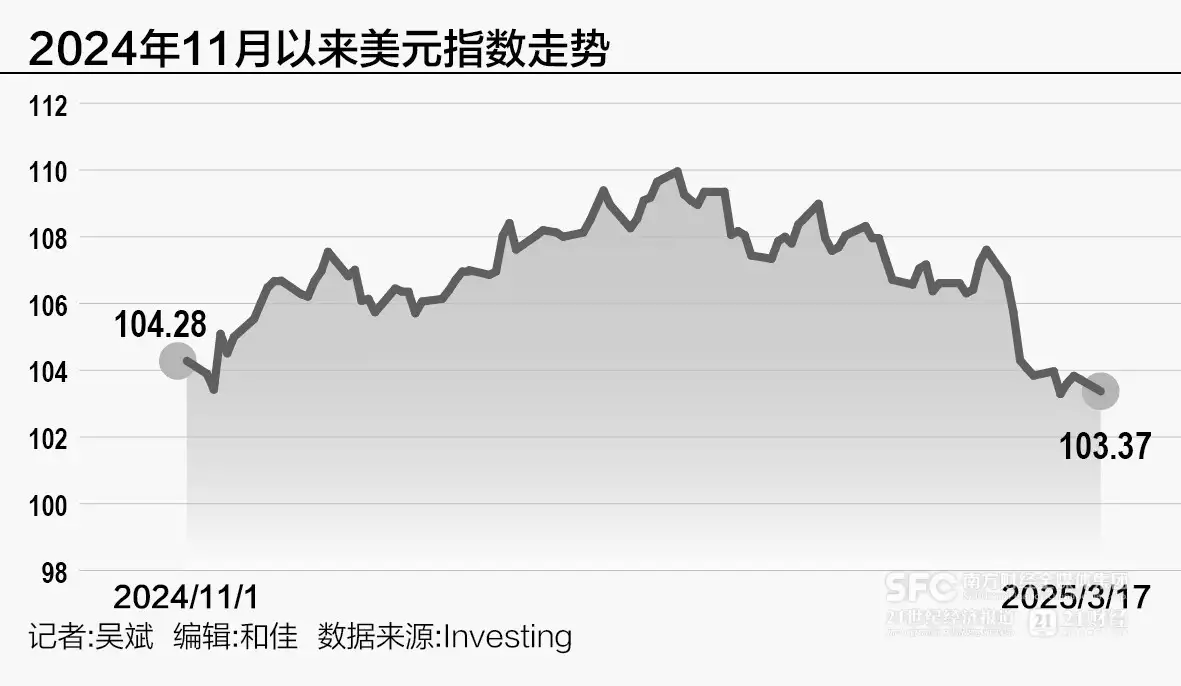

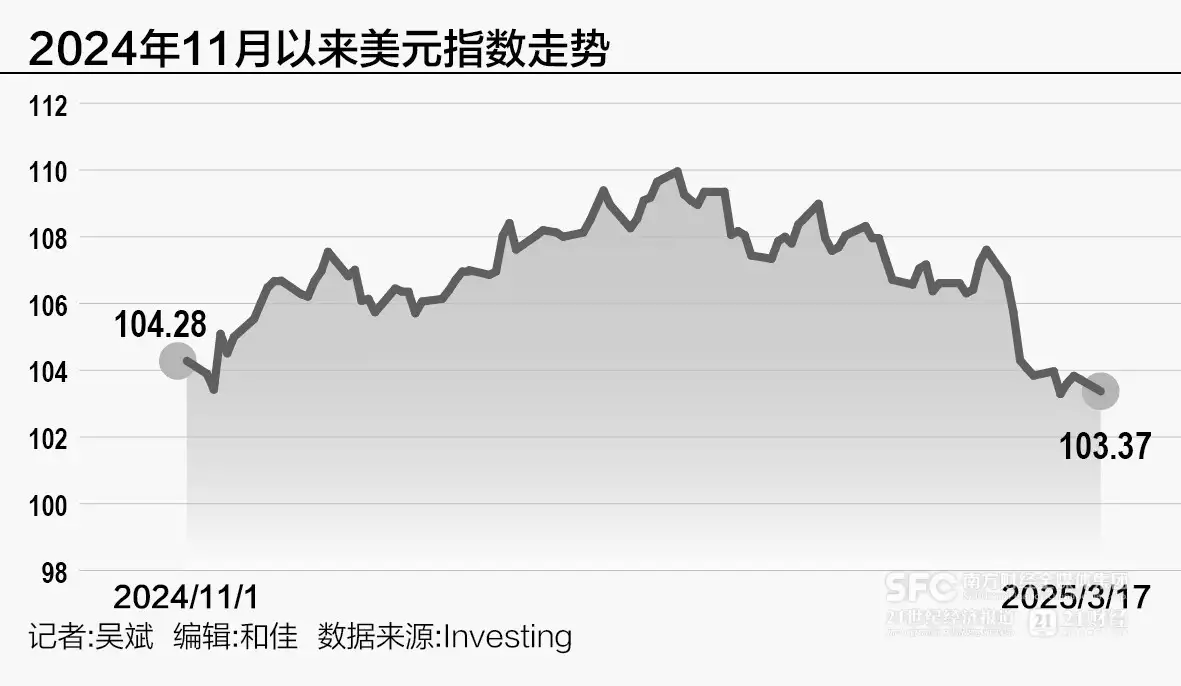

核心提示:短短兩個(gè)月,美元指數(shù)便從高峰急劇墜落。3月17日,衡量美元對六種主要貨幣的美元指數(shù)下跌0.34%,在匯市尾市收于103.37。這和美國

短短兩個(gè)月,美元指數(shù)便從高峰急劇墜落。

3月17日,衡量美元對六種主要貨幣的美元指數(shù)下跌0.34%,在匯市尾市收于103.37。這和美國總統(tǒng)特朗普上任前美元的強(qiáng)勢形成了鮮明對比,1月13日,美元指數(shù)一度突破110整數(shù)關(guān)口,創(chuàng)下逾兩年新高。

需要注意的是,在過去九周里,美元指數(shù)有多達(dá)七周下跌,基本抹去了去年11月5日美國大選以來的所有漲幅。

雖然特朗普曾屢次強(qiáng)調(diào)美元應(yīng)當(dāng)貶值,去年更聲稱強(qiáng)勢美元“對美國制造業(yè)是場災(zāi)難”。但美元走弱也會(huì)給美國帶來一系列沖擊,例如推高進(jìn)口成本,加劇通貨膨脹,使美聯(lián)儲(chǔ)更難降息。美元貶值導(dǎo)致的美國資產(chǎn)外流也會(huì)推動(dòng)股價(jià)下跌,并導(dǎo)致美國借貸成本上升。

特朗普上任后美元的跌勢遠(yuǎn)超預(yù)期,這一切是如何發(fā)生的?美元“避險(xiǎn)”光芒為何不再?接下來美元會(huì)走向何方?

美元超預(yù)期大跌

8旬女教授發(fā)現(xiàn)控制血糖升高的新方法,牢記此法,血糖平穩(wěn)降!

在特朗普1.0頭一年,2017年美元指數(shù)大跌約10%。盡管市場預(yù)計(jì)特朗普2.0拉開大幕后美元指數(shù)會(huì)高位回落,但劇烈程度超出市場預(yù)期。

東吳證券首席經(jīng)濟(jì)學(xué)家蘆哲對21世紀(jì)經(jīng)濟(jì)報(bào)道記者分析稱,本輪美元指數(shù)下跌的主要原因是對美國經(jīng)濟(jì)衰退與特朗普政策不確定性的擔(dān)憂。近期美國經(jīng)濟(jì)數(shù)據(jù)接連走弱,2月制造業(yè)PMI與非農(nóng)就業(yè)數(shù)據(jù)不及預(yù)期。此外,特朗普近期頻繁釋放“緊財(cái)政”信號(hào),市場預(yù)期這將抑制總需求,壓低增長和通脹。“弱數(shù)據(jù)”+“緊財(cái)政”的組合與特朗普反復(fù)無常的貿(mào)易關(guān)稅政策令美股和美債收益率不斷走弱,帶動(dòng)美元指數(shù)大幅下跌,形成“股匯雙殺”的局面。“股匯雙殺”也反映出市場對特朗普政策實(shí)際效果缺乏信心,避險(xiǎn)情緒從美元轉(zhuǎn)向黃金、日元等資產(chǎn)。

在特朗普去年勝選后,市場的焦點(diǎn)一度集中在減稅和放松監(jiān)管上,推動(dòng)美股和美元同步走強(qiáng)。但如今市場情緒已經(jīng)轉(zhuǎn)變,投資者感受到的是關(guān)稅、裁員等政策的沖擊,而減稅等利好政策目前難見蹤影。

中國銀行研究院高級(jí)研究員王有鑫對21世紀(jì)經(jīng)濟(jì)報(bào)道記者分析稱,特朗普上任后美元跌勢符合預(yù)期,是其重商主義政策對美國經(jīng)濟(jì)沖擊的正常反應(yīng)。在其勝選初期,美元上漲是政策透支表現(xiàn)以及市場對美國通脹再度升溫?fù)?dān)憂的體現(xiàn)。特朗普的減稅和基建計(jì)劃短期內(nèi)推高了市場對美國經(jīng)濟(jì)增長的樂觀預(yù)期。

但特朗普政策實(shí)際落地情況不及預(yù)期,疊加貿(mào)易戰(zhàn)引發(fā)的美國供應(yīng)鏈紊亂,各項(xiàng)經(jīng)濟(jì)指標(biāo)開始加速下行,市場擔(dān)憂經(jīng)濟(jì)出現(xiàn)“硬著陸”風(fēng)險(xiǎn),疊加美聯(lián)儲(chǔ)降息預(yù)期升溫,美元資產(chǎn)吸引力下降。股市下跌反映經(jīng)濟(jì)悲觀前景,美元貶值顯示資本流出壓力,二者同時(shí)出現(xiàn)暴露市場對美國貿(mào)易與財(cái)政“雙赤字”以及經(jīng)濟(jì)陷入滯脹風(fēng)險(xiǎn)的深度擔(dān)憂。

德國財(cái)政擴(kuò)張“火箭炮”也改寫了歐元偏弱邏輯。德國歷史性地決定打破數(shù)十年的財(cái)政謹(jǐn)慎態(tài)度,宣布增加國防和基礎(chǔ)設(shè)施支出計(jì)劃,歐元兌美元飆升,助推了美元指數(shù)的下跌。

蘆哲對記者分析稱,由于俄烏沖突局勢的變化,歐洲對于自身承擔(dān)防務(wù)的需求愈發(fā)增強(qiáng),由此帶來“財(cái)政寬松”的轉(zhuǎn)向。財(cái)政刺激若能讓歐洲經(jīng)濟(jì)基本面持續(xù)改善,資金可能加速流向歐元區(qū),進(jìn)一步壓低美元指數(shù)。此外,財(cái)政刺激如推升通脹,也可能進(jìn)一步放緩歐洲央行降息步伐,從而縮小美歐利差,加大美元的貶值壓力。

在王有鑫看來,德國新政府加大財(cái)政刺激力度,將提升德國經(jīng)濟(jì)增長預(yù)期,帶動(dòng)歐洲其他經(jīng)濟(jì)體經(jīng)濟(jì)復(fù)蘇,改善歐元區(qū)增長潛力,從而提振歐元匯率。與此同時(shí),隨著財(cái)政擴(kuò)張加速,歐元區(qū)央行出于穩(wěn)定通脹目的,降息節(jié)奏可能放緩,歐美經(jīng)濟(jì)基本面和貨幣政策分歧可能會(huì)在下半年凸顯,資本將加速回流歐元區(qū),對美元形成壓制。

“避險(xiǎn)”光芒為何不再?

在傳統(tǒng)的金融市場認(rèn)知中,美元一直扮演著重要的“避險(xiǎn)”角色。

但如今,美元卻失去“避險(xiǎn)”作用。蘆哲認(rèn)為,這主要源于市場對美國經(jīng)濟(jì)衰退的擔(dān)憂,美國債務(wù)上限的不可持續(xù)性也是重要因素。2024財(cái)年美國政府債務(wù)已突破35.46萬億美元,相當(dāng)于美國GDP的122%。對美債結(jié)構(gòu)與兌付發(fā)生系統(tǒng)性風(fēng)險(xiǎn)的長期性擔(dān)憂也令市場更多地將資金轉(zhuǎn)向黃金等傳統(tǒng)安全資產(chǎn),美元避險(xiǎn)能力進(jìn)一步被削弱。

在王有鑫看來,美元避險(xiǎn)功能削弱主要受四大因素影響,一是美國內(nèi)部分化加劇,政治極化、社會(huì)動(dòng)蕩削弱了美元的“安全資產(chǎn)”光環(huán)。二是美國財(cái)政貨幣政策長期赤字化操作,財(cái)政赤字、低利率和高通脹削弱了美元作為“高息貨幣”的吸引力。三是黃金、人民幣、數(shù)字貨幣等替代資產(chǎn)崛起,部分分流了避險(xiǎn)資金。四是地緣政治博弈加劇,促使多國尋求替代儲(chǔ)備。

從長期看,考慮到美國嚴(yán)重的債務(wù)問題和反復(fù)出現(xiàn)的經(jīng)濟(jì)周期波動(dòng)風(fēng)險(xiǎn),美元在國際貨幣體系中的地位將逐漸削弱,全球貨幣體系將繼續(xù)朝著多元化方向演變。但這一趨勢不會(huì)一蹴而就,其間可能隨著美聯(lián)儲(chǔ)和美國經(jīng)濟(jì)的變化出現(xiàn)階段性反復(fù),但大的趨勢不可避免。

美元的主導(dǎo)地位正面臨著前所未有的挑戰(zhàn)。蘆哲分析稱,特朗普試圖通過協(xié)調(diào)性美元貶值提升美國制造業(yè)競爭力,同時(shí)通過短期美債置換為長期/永續(xù)債券以優(yōu)化美國債務(wù)結(jié)構(gòu)問題,但這對美元信用產(chǎn)生了損害。此外,隨著中國DeepSeek等模型在人工智能技術(shù)領(lǐng)域的突破,市場開始對美國的科技資產(chǎn)進(jìn)行重新定價(jià),同時(shí)也逐步對科技“霸權(quán)”支撐美國經(jīng)濟(jì)長期發(fā)展的基本邏輯進(jìn)行重新評(píng)估。

美國前財(cái)政部長勞倫斯·薩默斯更是直白地警告稱,特朗普反復(fù)無常的政策行動(dòng)和言論,已經(jīng)對美元在世界經(jīng)濟(jì)中的主導(dǎo)地位構(gòu)成了半個(gè)世紀(jì)以來最大的風(fēng)險(xiǎn),當(dāng)人們紛紛拋售美元時(shí),中國和歐洲將成為吸引資本的磁石。

需要注意的是,美元與美國股市之間的傳統(tǒng)負(fù)相關(guān)關(guān)系也在瓦解。花旗指出,美國維系其“過度特權(quán)”的方式已經(jīng)發(fā)生了根本性轉(zhuǎn)變。傳統(tǒng)的“過度特權(quán)”體現(xiàn)在美元作為儲(chǔ)備貨幣的地位以及由此帶來的對美國國債的巨大需求,但如今,支撐美國“過度特權(quán)”的支柱已悄然轉(zhuǎn)向美國股市。

自2020年以來,外國投資者成為美國股票的凈買家,2024年凈持倉規(guī)模急劇膨脹。截至2025年初,外國投資者持有美股的規(guī)模達(dá)到了歷史新高,這意味著美國國際收支平衡的資金來源越來越依賴不穩(wěn)定的股權(quán)資本流入,而非相對穩(wěn)定的債券資本流入。

由于外國投資者持有大量美國股票,一旦市場出現(xiàn)風(fēng)險(xiǎn)厭惡情緒,引發(fā)美股拋售,這些外國投資者也會(huì)大規(guī)模拋售美股,將資金撤出美國。這種資本外流會(huì)給美元帶來下行壓力,導(dǎo)致美元與美股同步下跌,顛覆了傳統(tǒng)的避險(xiǎn)邏輯。

美元后市如何?

美元的強(qiáng)勢在過去很大程度上依賴于美國經(jīng)濟(jì)的優(yōu)異表現(xiàn)和外資的持續(xù)流入,但如今,這些支撐因素都已消失。隨著經(jīng)濟(jì)衰退擔(dān)憂升溫,“美國例外論”動(dòng)搖,全球資本流動(dòng)的格局正在發(fā)生變化。越來越多的投資者押注美聯(lián)儲(chǔ)將在未來幾個(gè)月內(nèi)恢復(fù)降息,美元可能進(jìn)一步走弱。

在蘆哲看來,一方面,美聯(lián)儲(chǔ)降息預(yù)期進(jìn)一步升溫,美國利率水平料進(jìn)一步回落。另一方面,歐洲近期的財(cái)政擴(kuò)張政策與日本工資通脹抬升均使得非美貨幣的吸引力進(jìn)一步加強(qiáng)。因此,長期來看美元走弱的壓力依舊存在。

王有鑫也表示,美國經(jīng)濟(jì)下行風(fēng)險(xiǎn)將持續(xù)加劇,美聯(lián)儲(chǔ)降息預(yù)期再度升溫,而歐元區(qū)在德國可能加大財(cái)政開支刺激下,經(jīng)濟(jì)有望企穩(wěn),歐元兌美元匯率存在升值動(dòng)能,日本央行處于加息周期,美元大概率繼續(xù)回落。

華爾街對2025年美元走勢偏看空。高盛認(rèn)為,更寬松的財(cái)政政策提振了歐洲和中國的內(nèi)需和增長,同時(shí)美國經(jīng)濟(jì)則相應(yīng)表現(xiàn)出有些疲軟。考慮到美元資產(chǎn)估值和倉位都處于高位,更為均衡的全球增長和資產(chǎn)回報(bào)前景以及較為溫和的關(guān)稅反應(yīng),可能意味著當(dāng)前美元走勢將進(jìn)一步延續(xù)。

官方層面,美國政府內(nèi)部對美元應(yīng)該走弱還是走強(qiáng)很糾結(jié),特朗普希望美元貶值,美國財(cái)政貝森特強(qiáng)調(diào)強(qiáng)勢美元政策。王有鑫認(rèn)為,特朗普的“弱美元”訴求,旨在通過匯率貶值提升出口競爭力,緩解貿(mào)易逆差,符合其“美國優(yōu)先”的民粹主義邏輯。美財(cái)政部的“強(qiáng)勢美元”傳統(tǒng),旨在維護(hù)美元作為全球儲(chǔ)備貨幣的信用,避免資本外流和長期融資成本上升。

不管怎樣,美元大跌已經(jīng)影響了全球資本流動(dòng)。市場資金轉(zhuǎn)向具有增長潛力的亞洲和歐洲市場,同時(shí)部分流向黃金等傳統(tǒng)避險(xiǎn)資產(chǎn),推動(dòng)黃金價(jià)格突破3000美元/盎司,再創(chuàng)歷史新高。長期看,美元大跌也進(jìn)一步緩解了人民幣的貶值壓力,有利于人民幣匯率穩(wěn)定。

推薦圖文

推薦資訊

- 公募基金一季度持倉曝光,這一科技領(lǐng)域被青睞

- 日本央行加息預(yù)期遭關(guān)稅狙擊!大米價(jià)格飆升助通脹加速 經(jīng)濟(jì)前景卻蒙陰影

- 必看!《北上》里隱藏的3個(gè)逆襲秘籍,普通人也能學(xué)!

- 中國工商銀行三亞分行被罰50萬元:項(xiàng)目資本金審查不嚴(yán)、信貸資金被挪用

- 科技創(chuàng)新強(qiáng)塑產(chǎn)品力,安吉爾空間大師成跨時(shí)代之作

- 又到了比拼定力的時(shí)刻?不如直接埋伏5月業(yè)績窗口期

- 一季度工業(yè)對宏觀經(jīng)濟(jì)增長的貢獻(xiàn)率達(dá)36.3%

- 腫瘤患者不能吃“發(fā)物”?重慶發(fā)布“十大常見癌癥誤區(qū)”

- FDA終止動(dòng)物實(shí)驗(yàn),AI風(fēng)暴席卷制藥?

- 草原來的孩子們(退病錄·走近醫(yī)務(wù)社工①)

點(diǎn)擊排行

- 糖酒會(huì)帶動(dòng)超30億投資!成都簽約酒旅融合等一批重大項(xiàng)目

- 財(cái)經(jīng)深一度|如何更好發(fā)揮商業(yè)健康險(xiǎn)在創(chuàng)新藥械多元支付中的作用?

- 國家中醫(yī)藥局:構(gòu)建中醫(yī)藥臨床療效評(píng)價(jià)大模型 實(shí)現(xiàn)從經(jīng)驗(yàn)傳承到科學(xué)驗(yàn)證的跨越

- 72歲老人重獲新生! 成都醫(yī)學(xué)院第一附屬醫(yī)院破解這項(xiàng)手術(shù)難題

- 5G破壁2000公里的京隴健康通道

- 第十七批中國援厄立特里亞醫(yī)療隊(duì)在當(dāng)?shù)亻_展巡診工作

- 金融機(jī)構(gòu)高管薪酬分化:中信證券高管薪酬縮水69%,中國平安有高管年薪1342萬

- 太天真!英媒:美國靠關(guān)稅政策重振制造業(yè)是場空想

- 望安科技與CCLAB簽署EUCC戰(zhàn)略合作協(xié)議,共筑出海安全通道

- 寶山區(qū)羅涇鎮(zhèn)社區(qū)醫(yī)院掛牌,北部醫(yī)療力量聯(lián)盟同步成立

2012-2013 成都智能環(huán)保網(wǎng) 版權(quán)所有 技術(shù)支持:成都威德隆智能環(huán)保科技有限公司 備案號(hào):蜀ICP備18006642號(hào)-1

|

流量統(tǒng)計(jì):