“一帶一路”將點燃中國第四次并購重組潮

管清友

管清友 【財新網】(專欄作家 管清友)中國第四輪并購浪潮正在興起,在“一帶一路”戰略催化下,或將成為國有企業與民營企業共同參與的一次全民狂歡:首先,從國內并購為主逐步轉向“國內+跨境”雙輪驅動;其次,并購重點行業逐步從高科技、消費品等向多元化轉變,從資本市場看,上至主板的高鐵、電力、通信、工程機械和飛機制造,下至創業板的計算機、傳媒等,都有望迎來并購催化劑。第三,國企民企角色變化,從民企高調唱戲、國企低調看戲,到民企國企大合唱。

(一)國內新一輪并購浪潮正在興起

改革開放以來中國共經歷了三次企業并購浪潮。第一次始于1984年,在“兩權分離”的原則下,并購活動普遍在國有企業和集體企業間進行,在整個八十年代全國有6966家企業被兼并,轉移資產82.25億元;第二次是在1992年鄧小平南巡后,市場經濟得到快速發展,產權轉讓出現多樣化,股權收購逐步占據主要地位;第三次是20世紀末21世紀初,國內企業在WTO和全球并購此起彼伏的壓力下,出現了一波新的并購浪潮,包括聯想與贏時結合,搜狐收購Chinaren、華潤控股萬科等有影響力的事件。

當前,中國新一輪并購浪潮正在興起。根據WIND統計數據,2015年至今A股上市公司重大重組事件共有303起,遠遠超出去年全年188起的規模,資本市場并購重組明顯提速。普華永道發布的最新調研報告顯示,2014年中國大陸企業海外并購交易數量和交易金額均創歷史新高,特別是對亞洲其他國家企業的并購數量達到57宗,同比增長90%。

“一帶一路”戰略將對中國第四次企業并購浪潮的廣度和深度產生重要影響。在“一帶一路”國家戰略大背景下,配合國企改革、多層次資本市場建設等改革紅利,中國第四輪企業并購浪潮有望進入快車道。而這一輪的并購重組浪潮有可能國有企業與民營企業共同參與的一次全民狂歡。

(二)以史為鑒,馬歇爾計劃開啟美國第三次并購浪潮

中國的“一帶一路”戰略與二戰后美國的馬歇爾計劃不可簡單同比,但后者在當時環境下出臺的一些有助于本國企業“走出去”的政策措施,開啟了美國企業的第三次并購浪潮,值得總結。

從19世紀末20世紀初開始,美國經歷了三次企業兼并的浪潮。第一次兼并浪潮發生于19、20世紀之交,主要為同一產業部門的大企業吞并小企業;第二次兼并浪潮發生在20世紀20年代,其特點是從控制生產開始,到控制原料的供應和加工,直至最終控制銷售市場;第三次兼并浪潮發生在二戰后,從50年代中期至70年代,通過在產品的生產和銷售上互不聯系的企業進行合并和吞并,從而形成混合聯合公司。這輪并購潮從一開始就不是僅以爭奪美國國內市場為主要目標,而是以世界市場為導向,為世界市場設計商品,根據全球資源(物質資源和人力資源)的不同分布情況,同時在幾個國家生產,并把自己的金融和銷售戰略瞄準世界市場。由此,通過戰后混合兼并的美國大公司紛紛成為現代跨國公司。它們擁有巨額的資本、廣泛的經營范圍,并且其業務經營強調“全球戰略”,因此可以獲取龐大的利潤。

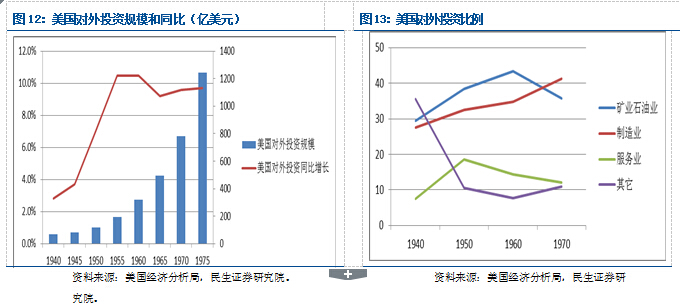

馬歇爾計劃在這次并購浪潮中發揮了重大作用,是現代跨國公司大批出現的直接催化劑。二戰結束后,利用馬歇爾計劃對西歐各國援助的機會,美國政府與被援助國簽署有利于美國對外投資的雙邊協議,包括美國監督受援國重工業,受援國放棄國有化,并且給予市場充分自由,保障美國對外投資安全,減低關稅,給予美國企業免稅條款等。同時在國內,美國政府對待企業特別是對待大公司采取十分寬容的態度,通過美國進出口銀行給海外投資的企業提供廉價的貸款。這些條件給予了美國對外投資極大的便利。美國對外投資1945年為84億美元,1950年增長到了118億美元,1955年194億美元,1960年319億美元。從1950年到1960年,美國對外投資規模同比增長一直穩定在12.9%。到1960年,美國對外直接投資占國際直接投資的47.1%。到 1965 年,美國的跨國公司達 3 300 家,控制大約 23 000個海外分支機構和全球對外投資的 60%。這些投資中,礦業、石油等產業占比最大,約占40%左右,其次是制造業,約占33%左右,并且逐年上升。

|

(三)“一帶一路”將點燃中國第四次并購浪潮

中國“一帶一路”戰略不會也不可能復制美國以無償援助為名附帶商業不平等條款幫助本國企業跨境并購的模式,但借助“一帶一路”戰略,中國第四次企業并購浪潮有望提速,并在廣度和深度上超越前三次。

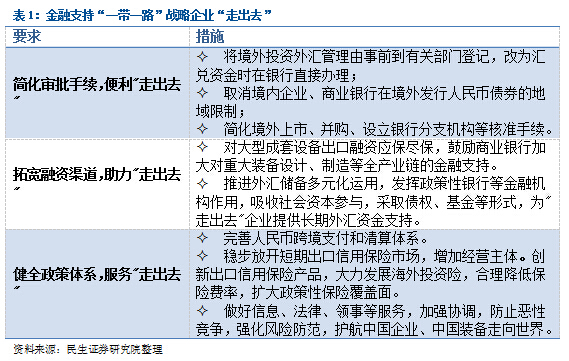

第一,提供金融財稅支持,減少了并購成本。去年12月24日國務院常務會議上部署加大金融支持企業“走出去”力度,提出從簡化審批力度、拓寬融資渠道、健全政策體系等方面加快資金融通。中國政府力推的亞投行法定資本1000億美元,絲路基金的初始投資金額亦達到400億美元,兩家機構一旦成立將通過債券發行等資本市場工具撬動的資金量級必以萬億美元計算。財稅方面,4月20日國稅總局公布了10項稅收措施服務“一帶一路”。

|

第二,以國家綜合實力背書,降低了并購風險。“一帶一路”提高到國家戰略高度,在不久前出臺的愿景與行動文件提出了堅持開放合作、堅持和諧包容、堅持市場運作、堅持互利共贏的區域共建四項原則。亞投行等國際金融組織的建立,吸引更多利益攸關的合作方,以國家綜合實力背書,有助于降低企業并購風險。

第三,加速國企改革和金融改革,拓寬了并購范圍。在“一帶一路”鼓勵企業“走出去”背景下,國企改革和金融改革明顯提速。國有企業層面。4月下旬媒體紛紛報道由國資委監管的112家央企可能會重組為30到50家左右。5月18日媒體公布的國務院批轉國家發展改革委《關于2015年深化經濟體制改革重點工作的意見》中,首次提出要“制定中央企業結構調整與重組方案”,未來幾年或將涌現央企并購重組浪潮。民營企業層面。包括注冊制、新三板等在內的多層次資本市場改革為民營企業家并購重組提供了資金來源,而國內資本市場的持續火爆則為民營企業家提供了巨大的估值吸引力。

(四)規模影響遠超前三次,走出國門看并購大戲

“一帶一路”、國企改革、多層次資本市場等改革大背景下,南北車合并很可能是中國第四輪企業并購浪潮的序幕。而這一輪的并購重組浪潮有可能國有企業與民營企業共同參與的一次全民狂歡,規模和影響將超越前三次并購浪潮。

第一,從國內并購為主逐步轉向“國內+跨境”雙輪驅動;

第二,并購重點行業逐步從高科技、消費品等向多元化轉變,從資本市場上看上至主板的高鐵、電力、通信、工程機械和飛機制造,下至創業板的計算機、傳媒等,都有望迎來并購催化劑。

第三,國企民企角色變化,從民企高調唱戲、國企低調看戲,到民企國企大合唱。■

作者為民生證券研究院執行院長、首席宏觀研究員兼咨詢業務部總經理;民生證券實習生仇文妍、高原對本文亦有貢獻